Experts comptables, retraite à taux plein à 65 ans

Experts comptables : réalité de la retraite à taux plein à 65 ans.

Présidentielle 2017. Pourquoi argumenter sur l’âge de départ quand bien souvent l’assuré choisit sa date départ en fonction du montant de ses retraites et du droit à un éventuel taux plein. Prenons l’exemple des experts comptables dont le régime complémentaire n’accorde le taux plein qu’à 65 ans et ce quelle que soit leur durée de carrière.

Au-delà d’un régime de base commun à l’ensemble des professions libérales (hors avocats), les experts-comptables et commissaires aux comptes cotisent auprès d’un régime complémentaire par répartition dont les règles sont fixées dans les statuts de leur caisse de retraite, la Cavec (Caisse d’Assurance Vieillesse des Experts Comptables).

Régime de base ou complémentaire : des modalités de taux plein qui diffèrent

Dans le régime de base de la Cavec (et des autres professions libérales), les conditions d’âge sont les mêmes que dans le régime général de la sécurité sociale. L’assuré peut toucher ses retraites à partir de 62 ans et bénéficier du taux plein garanti à 67 ans ou éventuellement entre 62 et 67 ans s’il a validé tous ses trimestres. En ce qui concerne le régime complémentaire, sauf cas d’inaptitude au travail, l’expert-comptable doit attendre 65 ans pour avoir droit à une retraite au taux plein et ce même s’il a validé avant cet âge tous ses trimestres.

Ainsi, bien des experts comptables ont droit dès 62 ans au taux plein dans le régime de base, (parce qu’ils ont validé le nombre de trimestres requis), mais attendent néanmoins 65 ans pour demander leur retraite afin d’éviter un abattement sur la partie complémentaire de leurs retraites.

Les experts comptables sont tous des poly-pensionnés

Autre caractéristique, les experts comptables sont tous des poly-pensionnés. Pendant leur stage d’expertise comptable, ils ont systématiquement commencé par cotiser au régime de retraite des salariés (régime général et retraite complémentaires Agirc et Arrco).

Une fois devenu experts-comptables, ils sont tous affiliés à la Cavec quel que soit le mode d’exercice de leur profession. Ceux qui ont conservé le statut de salariés ont continué à cotiser simultanément aux régimes de salariés (régime de base et complémentaires) et à la Cavec.

Ainsi, selon les cas, expert comptable ayant exercé essentiellement en libéral ou expert comptable ayant conservé le statut de salarié, deux situations peuvent se présenter.

Experts comptables en libéral

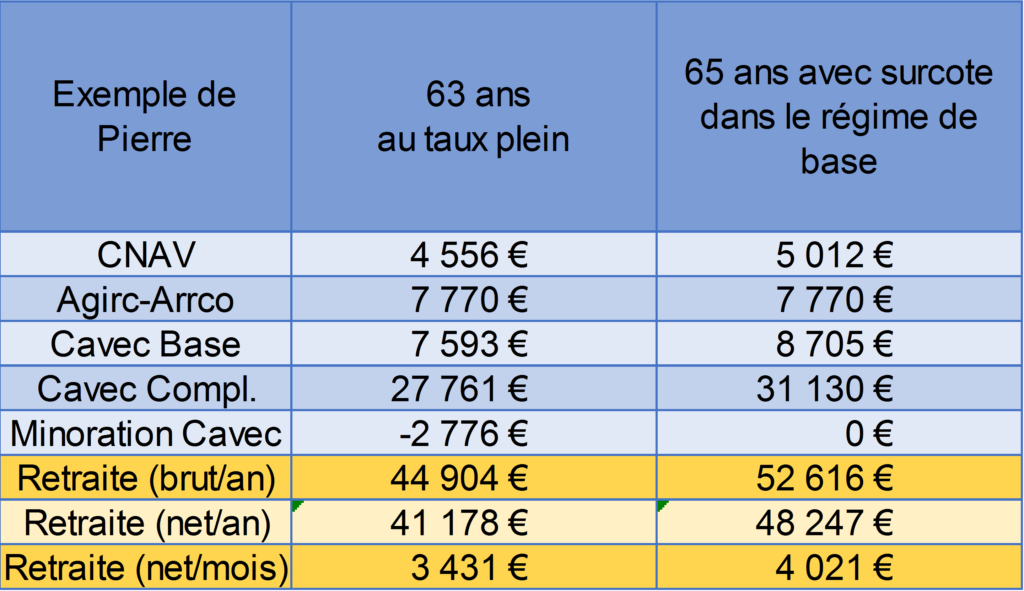

Pierre a commencé sa carrière comme salarié et est installé en libéral depuis 30 ans. Il souhaite arrêter son activité le plus tôt possible.

Ses retraites sont réparties en retraites de salariés (Cnav, Arrco-Agirc) et en retraites d’expert-comptable (régimes de base et complémentaire de la Cavec).

– Du fait de sa durée de carrière, Pierre pourrait liquider ses retraites au taux plein dès 63 ans dans les régimes de salarié et le régime de base de la Cavec. Mais, dans le régime complémentaire de la Cavec, le taux plein n’est acquis qu’à 65 ans : il subirait donc une minoration dans ce régime en raison des 8 trimestres d’anticipation.

– Le coût de cette minoration serait de 2 776 € (montant annuel brut).

– S’il poursuit ses activités jusqu’à 65 ans, Pierre continuera à cotiser et augmentera ses retraites Cavec (base et complémentaires). Il ne subira plus de minoration sur sa retraite complémentaire Cavec et bénéficiera même d’une surcote sur sa retraite du régime général.

La complémentaire Cavec représente plus de la moitié des retraites de Pierre. Il préfèrera donc attendre 65 ans avant de liquider ses retraites.

Pour bien des experts-comptables comme Pierre, sans attendre un éventuel recul de l’âge de départ, l’âge effectif de la retraite est déjà de 65 ans.

Les données démographiques fournies par le site de la Cavec indiquent effectivement que l’âge moyen à la liquidation des retraites complémentaires est de 64 ans.

Experts comptables salariés

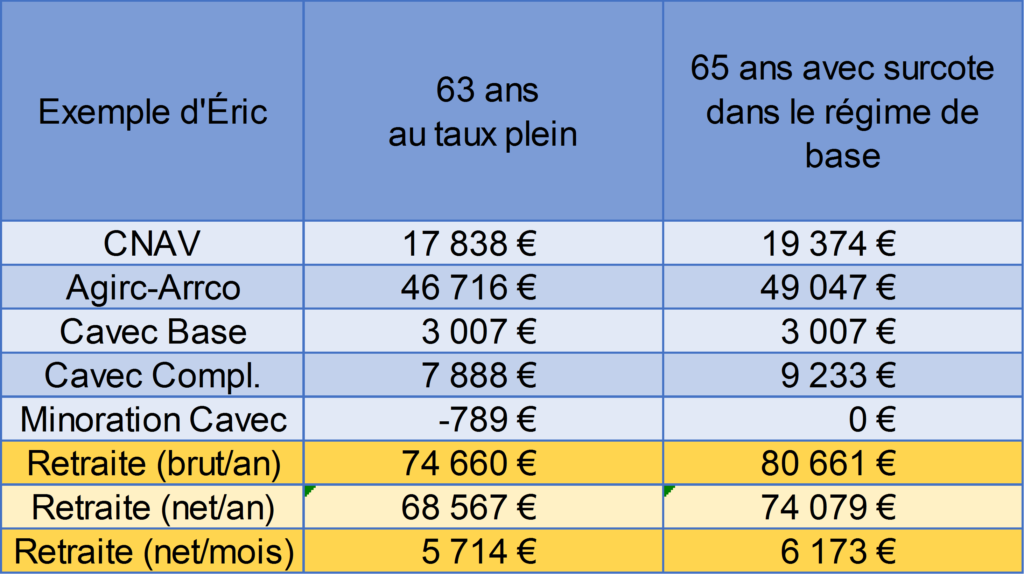

Le raisonnement serait sans doute différent pour Éric qui a toujours exercé avec le statut d’expert-comptable salarié.

Comme Pierre, à 63 ans il aura validé le nombre de trimestres requis et aura droit à une retraite au taux plein dans les régimes de salariés et dans le régime de base de la Cavec.

En tant qu’expert comptable salarié, Éric cotise sur une assiette plafonnée. La part relative de sa retraite complémentaire Cavec est donc plus faible. Ainsi, l’abattement subi sur cette partie de ces retraites ne sera peut-être pas un frein à une liquidation de ses droits dès 63 ans.